Eelnevas kahes artiklis andsime ülevaate seotud isikute vaheliste tehingute hindade analüüsis kasutatavatest turuväärtuse määramise meetoditest. Seekordses artiklis räägime lähemalt kulude jagamisest majandusüksuste grupi vahel.

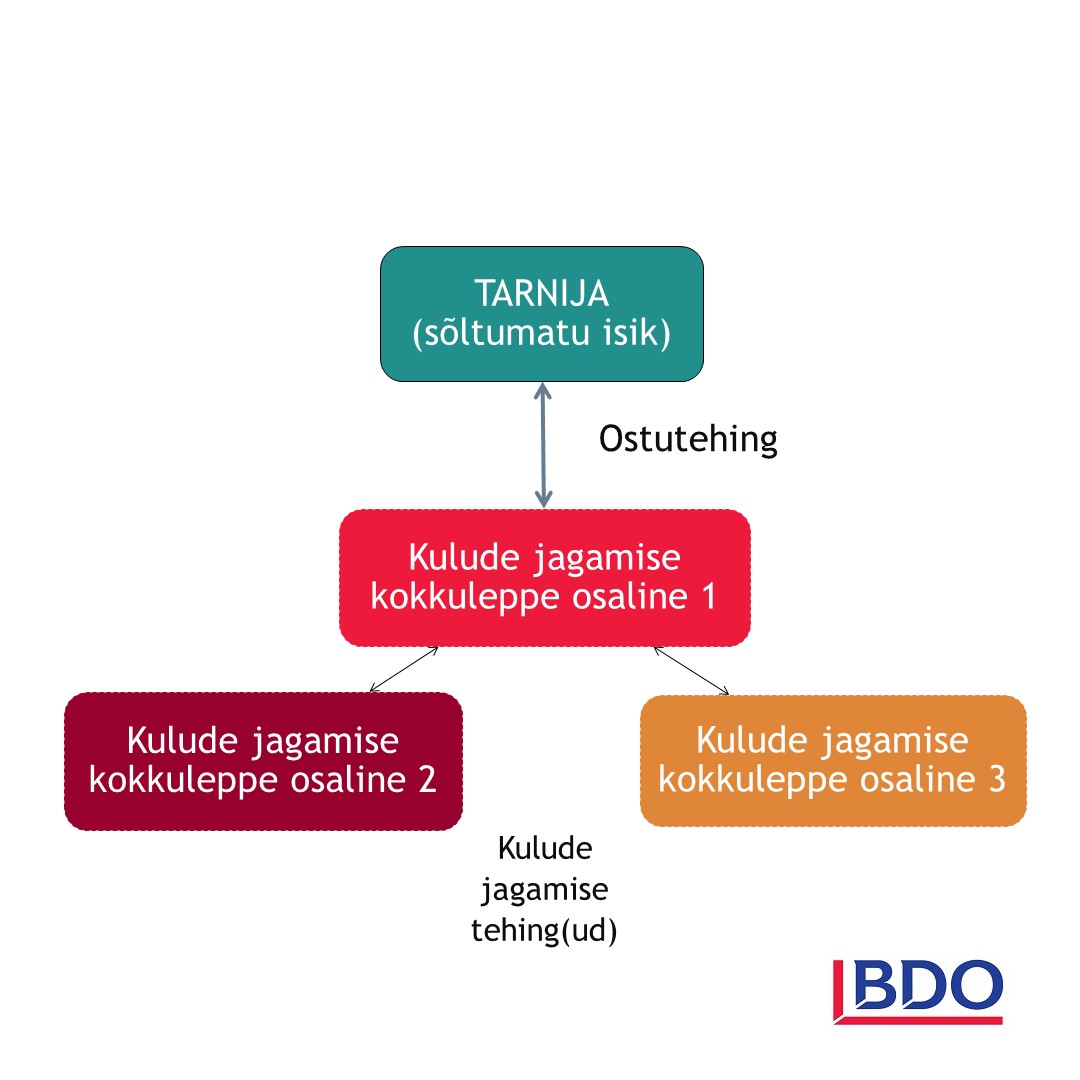

Kui nii traditsiooniliste kui ka kasumipõhiste meetodite kasutamisel eeldatakse tehingust kasumi tekkimist vähemalt ühele tehinguosalisele, siis majandusüksustel on võimalus sõlmida seotud isikutega ka kulude jagamise kokkuleppeid. Kulude jagamise kokkuleppe majanduslik taust seisneb tehingutega seotud riskide jagamises või täiendavate võimaluste kasutamises ehk ühise kasu saamises. Näiteks võib majandusüksuste grupil olla soodsam hankemahud koondada ning teha kaupade või teenuste tarneleping läbi ühe või mitme (esindava) üksuse. Hanketehingust ning kulude jagamise kokkuleppest tekkiv majanduslik kasu võib seisneda kogumina soodsama hinna, tarnetähtaja vmt saamises ning (hankeprotsessi) kulude optimeerimises. Seejuures tavapäraselt lepitakse kulude hilisema jagamise põhimõtted kokku enne hanketehingu teostamist.

Kulude jagamise kokkuleppe sõlmimisel majandusüksuste grupis tuleb kindlasti ühiselt kokku leppida ja fikseerida kirjaliku lepinguga rahandusministri määruses nr 53[1] § 17 lg 7 sätestatud konkreetse tehinguga seotud kriteeriumid:

- Kokkuleppes osalejad;

- Kokkuleppesse kaasatud maksumaksjaga seotud isikud;

- Kokkuleppe ese;

- Kokkuleppe kestvus;

- Kokkuleppeosaliste osa eeldatavas tulemis ning eeldused ja põhimõtted, millest lähtuti selle osa kindlaksmääramiseks;

- Kokkuleppeosaliste ja nendega seotud isikute vaheline õiguste ja kohustuste jaotus;

- Kokkuleppeosalise panuse vorm ja väärtus ning põhimõtted, millest lähtuti panuse suuruse määramisel koos panuse hindamisel kasutatavate raamatupidamisreeglite kirjeldusega;

- Kokkuleppega liitumise, kokkuleppest väljaastumise ning kokkuleppe lõpetamise menetluse ja tagajärgede kirjeldus;

- Reeglid panuste tasakaalustamiseks ja kokkuleppe tingimuste muutmiseks tulenevalt väliskeskkonna muutustest.

Kui kokkuleppe sõlmimisel ei ole lähtutud määruses sätestatud kriteeriumitest, siis maksuhaldur võib sõlmitud kokkuleppe asjakohasuse vaidlustada. Kokkuleppe tühiseks tunnistamine tähendaks ühtlasi mõne muu (traditsioonilise või kasumipõhise) meetodi rakendamist juba teostatud tehingutele seotud isikute vahel ning tehingute kasumlikkuse põhieeldusest lähtuvalt oleks maksuriski realiseerumine ühele või mitmele kokkuleppes osalenud majandusüksusele küllaltki tõenäoline.

OECD[2] on kulude jagamisel eristanud kahte tüüpi kulude jagamise kokkuleppeid (CCA – Cost Contribution Agreement):

- materiaalse ja/või immateriaalse vara ühisarenduse, tootmise ja soetamisega seotud kulude jagamise kokkulepped („development CCA“);

- teenuste omandamisega seotud kulude jagamise kokkulepped („services CCA“).

Peamine kulude jagamise tüüpide erinevus seisneb tehingust saadava hüve tekkimise ajas. Esimesel juhul eeldatakse konkreetse vara omandamist ning, et hüve tehingust tekib reeglina pigem tulevikus ja hüve „nautimine“ peaks olema pikaajalisem. Seevastu teenuste omandamisega seotud kulude jagamise kokkulepped loovad kokkuleppeosalistele hüve tavapäraselt vaid teenuse tarbimise perioodil, mis võib olla ka küllaltki lühiajaline.

Kulude jagamise kokkuleppe eesmärgiks ei ole seotud isikute omavaheline kaupade ja/või teenuste ost-müük, vaid hankest tekkivate kulude ja/või investeerimisväljaminekute jagamine mingite täiendavate soodustuste saamiseks võrreldes panustamisega ainuisikuliselt ja/või osapoolte panuste määratlemine varade ühisarendamisel. Kuigi sõltumatelt osapooltelt sisseostetud teenuste puhul võiks eeldada, et sisseostetud teenusega seotud kulud on ’a priori turuväärtuses, siis siirdehinna kontekstis võib hälve turuväärtusest seotud isikute vahelisel kulude jagamisel tekkida kulude ebamäärasel jagamisel kasutades näiteks ebamõistlikke jaotusaluseid või jagades kulusid ka majandusüksustele, mis näiteks sisseostetud teenusest tegelikult hüve ei saa.

Kulude jaotamise kokkulepete puhul on oluline seega tõestada, et saadud teenus on ettevõtte äritegevuse tarbeks vajalik ning ei dubleeri põhjendamatult majandusüksuse tegevusi. Sedakaudu on ka oluline mõista, et sisseostetud teenustega seotud kulude jagamist emaettevõtjalt tütarettevõtjale võib olla küllaltki keerukas eristada kontserni siseste juhtimisteenuste osutamisest. Seejuures kasvatavad tõestamise keerukust teenused, kus komponentideks on sarnased sisseostetud teenused ja kaubad, kuid millele edasimüüdavate teenuste hinnastamisel lisatakse (positiivne või negatiivne) kasumimarginaal. Marginaali lisamisel on oluline eristada teenuse edasi osutamisel tehtavad täiendavad lisategevused võrreldes algupärase teenusega, mis loovad teenusele tarbja jaoks täiendavat majanduslikku väärtust ja seega mille puhul võiks eeldada, et teenuse osutaja teeniks vastavalt ka tulu.

Juhul, kui Teil tekib teema kohta täiendavaid küsimusi, pöörduge palun BDO spetsialistide poole.

Loe ka varem ilmunud artikleid sel teemal:

Seotud isikute vaheliste tehingute hinnad ehk siirdehinnad – kuidas ning miks reguleeritud?

Siirdehinna dokumentatsioon – millised on koostamise nõuded?

Siirdehinna turuväärtuse määramine tehingupõhiste meetoditega

Siirdehinna turuväärtuse määramine kasumipõhiste meetoditega